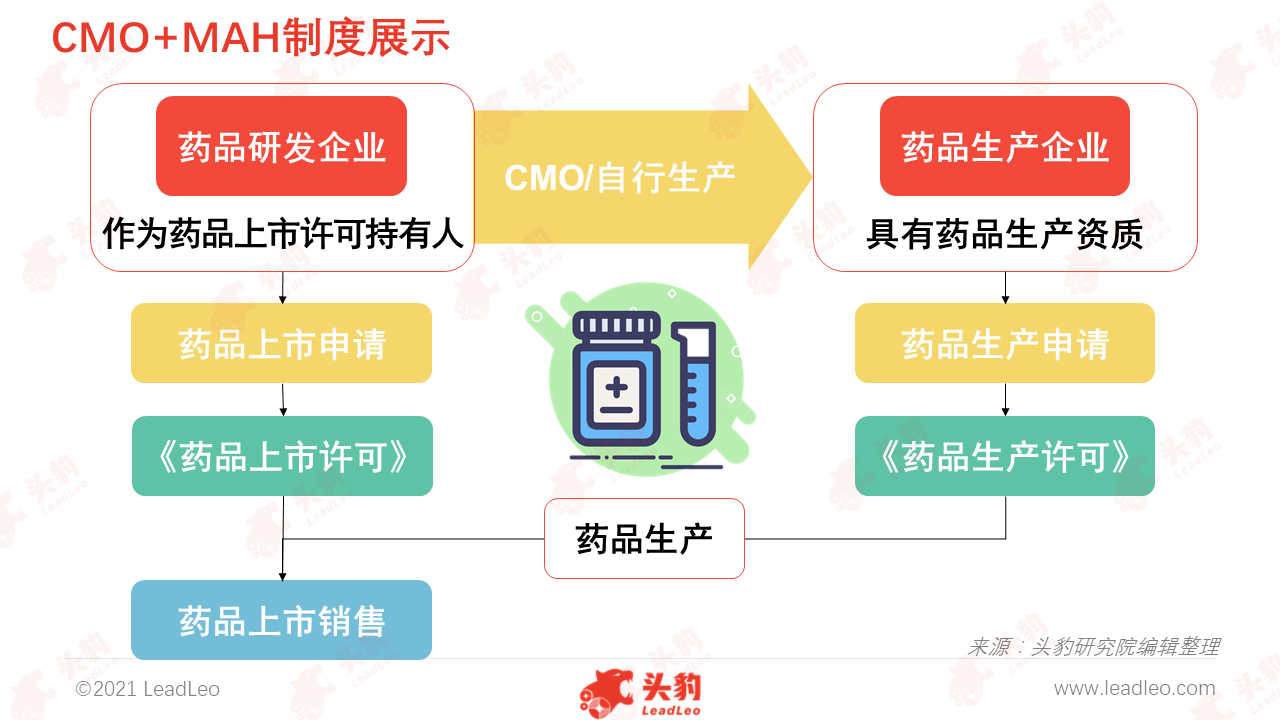

药品上市许可持有人(Marketing Authorization Holder,MAH)制度是指药品的研发企业、科研人员、生产企业等作为注册申请人主体,通过提出药品临床试验、上市许可申请、获得上市许可批件后,成为上市许可持有人,并对药品的质量承担主要责任的制度。MAH制度解绑了原本的“研发+生产”制度的绑定局面,将药品生产外包给CMO企业大大降低了药品研发机构或个人在药品生产方面所需投入的成本,也给制药行业的富余产能和企业带来新的商机。

MAH制度引领CMO行业增长

近年来,政策支持促使制药企业转型,CMO行业成为新的发展方向。2016年6月,国务院办公厅发布《药品上市许可持有人制度试点方案》(以下简称《方案》),将药品的上市许可与生产许可分离管理。《方案》提出,试点行政区域内的药品研发机构或者科研人员可以作为药品注册申请人,提交药物临床试验申请、药品上市申请,申请人取得药品上市许可及药品批准文号的,可以成为药品上市许可持有人。药品上市许可持有人可以将药品生产委托给具有资质的生产商,药品的安全性、有效性和质量可控性均由上市许可持有人对公众负责,药品生产商对药品上市许可持有人负责。《方案》一经发布,药品生产企业与药品批准文号的“捆绑”模式被打破,拥有富余产能的大型药企和欠缺研发能力的企业,开始尝试扩展业务疆域或寻求转型发展。

MAH制度施行前,药品获批的前提是企业具有药品生产资质。若药品研发企业无药品生产资质,则无法获得药品上市批文,只能将研发成果转让给具有药品生产资质的药品生产企业。

MAH制度施行后,药品研发企业可以作为药品上市许可持有人将药品生产外包给药品生产企业进行生产。MAH制度解绑了原本的“研发+生产”制度的绑定局面,大大降低了药品研发机构在药品生产方面所需投入的成本,从而激发了药品研发的积极性;另一方面,此举也带动了药品生产外包服务行业的发展,并将推动CMO行业持续增长。

CMO行业业务模式

CMO(Contract Manufacturing Organization)指合同生产组织,是通过合同形式接受委托,在药物生产过程中提供专业化服务的机构。CMO企业主要提供临床和商业化阶段的药物制备,包括中间体制造、原料药生产、制剂生产以及包装等服务,具备高技术能力的CMO企业也承担部分药物配方研发和工艺流程开发业务。

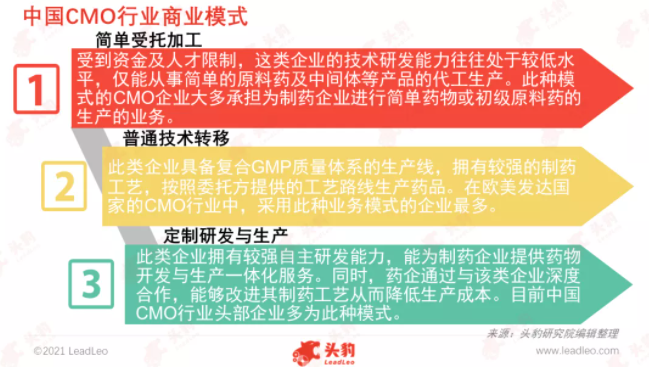

根据制药工艺的技术附加值高低,我国CMO行业的业务模式主要分为三类。一是简单受托加工。此为低附加值外包服务,从事简单药物或非cGMP标准的初级原料药和中间体的生产。因其从事廉价的受托加工业务,其服务附加值较低,进入门槛不高,细分行业内竞争激烈,利润率在三种模式中最低。二是普通技术转移。在满足cGMP的前提下复制客户提供的工艺路线,要求受托方拥有较强的制药工艺,但不承担新工艺开发失败而带来的风险。由于受托方仅是复制委托方提供的成熟工艺路线,并未掌握药物生产的核心技术,致使该领域利润水平不高,整体竞争能力仍较弱。三是定制研发与生产。在满足cGMP标准的前提下,受托方利用具有自主知识产权的新技术优化或革新传统技术,大幅降低生产成本并减少三废排放和能源消耗,可服务于各类重磅和高端药物。因受托企业能够承担前期的药物研究,且兼具大规模药品定制生产能力,为资本和技术复合密集型细分行业,具有较高的进入门槛,要求企业具有一定数量的人才、客户及项目资源储备,故竞争相对缓和,盈利能力较强。

从药物生命周期看,CMO行业前接合同研究组织(Contract Research Organization,CRO)的药物研发和临床试验成果,后接服务于药品上市后销售阶段的合同销售组织(Contract Sales Organization,CSO)。

通常,CMO企业的服务范围仅覆盖临床阶段的GMP生产和药品上市后的商业化生产;而CDMO(Contract Development and Manufacturing Organization)从临床前研究阶段便开始与药企合作,服务范围覆盖药物研发、合成、优化和生产,如临床前CMC(Chemical Manufacturing and Control)服务、原材料的合成开发和制剂的创新优化、稳定性研究以及非GMP小试/中试生产等。

从产业链来看,医药CMO企业位于产业链中游,从上游购买设备和原料,承担原料药、中间体、制剂、配方和包装的工艺设计和生产,以完成下游制药企业的委托业务。

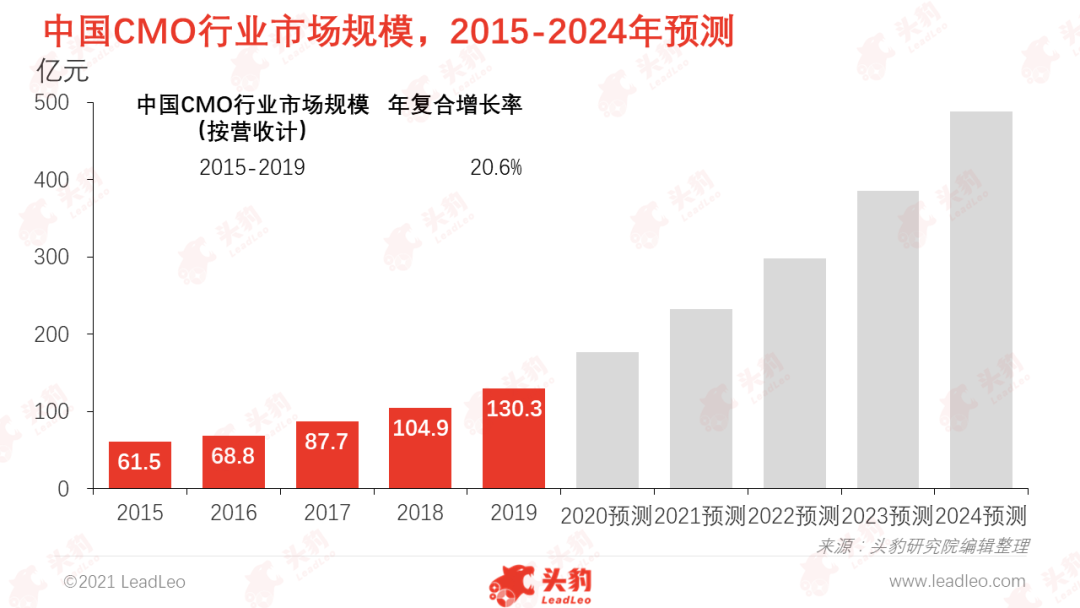

CMO行业市场规模持续增长

近年来,制药公司为降低成本,外包意愿强烈,加之大型药企去产能和中小型药企寻求转型的动力驱动,我国CMO行业持续增长。数据显示,2015-2019年,我国CMO行业的市场规模(以营业收入计)从61.5亿元人民币增长至130.3亿元人民币,年复合增长率达到20.6%。预计2020-2024年,我国CMO行业市场规模将保持较高水平的年复合增长率继续增长。

CMO行业的多种可能性

扩展产业链布局,争取更大利润空间

为提高整体服务的附加值和获取利润的能力,在行业内脱离尾部的激烈竞争环境,行业内企业不断向产业链上端渗透,发展CDMO模式或“API+制剂”一体化布局。

与传统CMO行业相比,CDMO企业将业务延伸拓展至药物临床前研究、临床试验以及商业化进程的生产和管理阶段。CDMO企业与制药企业的合作关系大大加深,从早期药品的设计、研发、临床试验、供应链管理和后期生产等多个方面进行深层次合作,提升了客户绑定度和忠诚度。

“API+制剂”一体化布局指API企业将业务向制剂端延伸,提升核心竞争力,或制剂CMO企业通过兼并收购或新建生产线的方式向API端延伸,压缩外购成本。

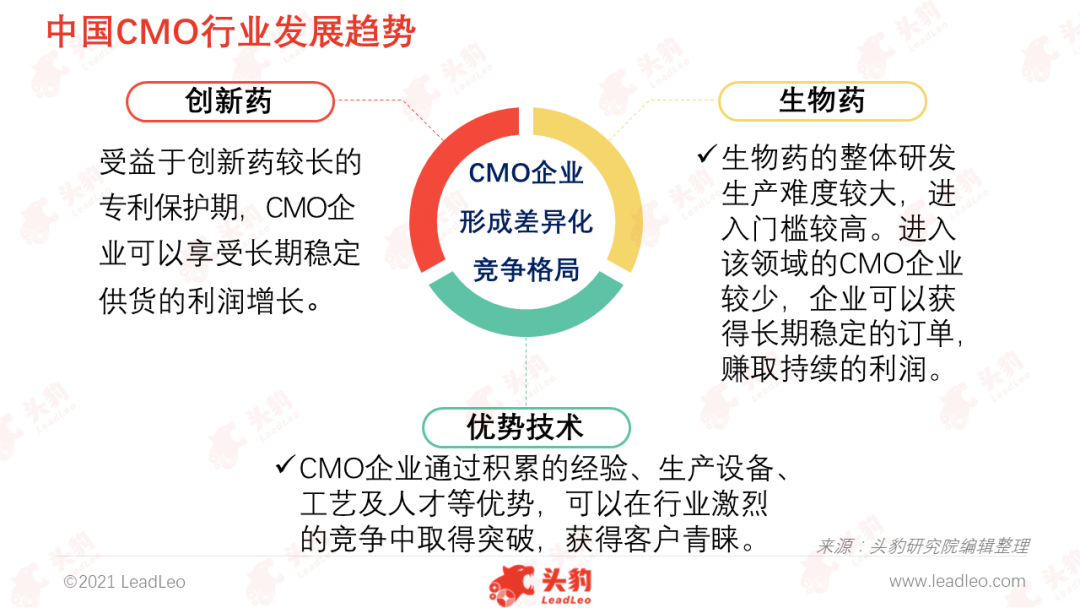

专注优势细分领域,形成差异化竞争格局

除了向产业链上游渗透拓展企业的经营模式外,专精于不同药品细分领域下进行CMO成为另一种选择。由于制药行业品种的多样性,单一企业难以做到全品种高标准的统一覆盖,预计我国CMO行业在短期内将不会成为拥有高集中度的行业。头部CMO企业在不同制药细分领域各有专长,如专注与创新药企业合作或开展生物药生产业务,以期在优势领域内获取稳定的利润。例如,药明生物专注于双抗技术、博腾股份在抗病毒药物研究领域享有优势。